Ordio - die Zukunft der Schichtplanung

Mit Ordio digitalisierst du deine Schichtplanung und sagst dem Papierkram Lebewohl.

Schichtbetriebe arbeiten 24 Stunden am Tag und sieben Tage die Woche ohne Unterbrechung. Unternehmen in den Bereichen Produktion, Logistik und Transport arbeiten oft ohne Unterbrechung. Aufgrund dieser kontinuierlichen Arbeitsabläufe kann es in Schichtbetrieben häufiger zu Fehlern und Unregelmäßigkeiten kommen. Solche Fehler ziehen häufig die Aufmerksamkeit der Finanzbehörden auf sich, die sie im Rahmen einer Betriebsprüfung untersuchen. In diesem Blogbeitrag werden die brennendsten Fragen im Zusammenhang mit Betriebsprüfungen in Schichtbetrieben geklärt.

Was ist eine Betriebsprüfung?

Das Finanzamt führt eine Betriebsprüfung durch, um die steuerlichen Verhältnisse eines Unternehmens zu überprüfen. Dabei werden alle steuerlich relevanten Sachverhalte auf ihre Richtigkeit überprüft. Dazu gehören insbesondere die Buchführung, die Steuererklärungen und die Geschäftspapiere. Wer ein Gewerbe betreibt, einen land- und forstwirtschaftlichen Betrieb unterhält oder freiberuflich tätig ist, muss mit einer Betriebsprüfung rechnen (§ 193 Abs. 1 AO). Unter bestimmten Voraussetzungen kann auch eine Privatperson geprüft werden (§ 193 Abs. 2 AO).

Die Häufigkeit der Betriebsprüfungen durch das Finanzamt hängt häufig von der Größe des Unternehmens ab. Während kleine Unternehmen und Selbständige in der Regel seltener geprüft werden, kontrolliert das Finanzamt große Unternehmen häufiger. Schichtbetriebe, die rund um die Uhr arbeiten und hohe Umsätze erwirtschaften, stehen jedoch aufgrund ihrer höheren Komplexität und ihres größeren Fehlerpotenzials häufiger im Fokus einer Betriebsprüfung.

Wie bereitet man sich auf eine Betriebsprüfung vor?

Wenn Sie sich gut auf die Prüfung vorbereiten, lässt sich das Risiko, Steuern nachzuzahlen oder Bußgelder zu zahlen, verringern. Deshalb sollten Arbeitgeber von Schichtbetrieben stets darauf achten, dass sie alle relevanten Unterlagen und Informationen griffbereit haben. Zu diesen Unterlagen gehören unter anderem:

- Buchhaltung und Steuererklärungen

- Geschäftspapiere und Verträge

- Lohn- und Gehaltsabrechnungen

- Arbeitszeitnachweise und Schichtpläne

- Inventarlisten und Anlagenbuchhaltung

- Kassenbücher und Belege

Um im Bedarfsfall schnell auf alle Unterlagen zugreifen zu können, sollten Unternehmen diese sorgfältig ordnen und archivieren. Eine regelmäßige Überprüfung der Buchhaltung und anderer Unterlagen hilft, Fehler und Unregelmäßigkeiten frühzeitig zu erkennen und zu beheben.

Was passiert während einer Betriebsprüfung?

Zu Beginn prüft der Auditor alle relevanten Unterlagen und Dokumente. Er kann auch eine Prüfung vor Ort durchführen, um sich ein direktes Bild von den betrieblichen Abläufen zu machen. Er kann Fragen stellen und Informationen einholen. Als Arbeitgeber bist du verpflichtet, alle erforderlichen Auskünfte zu erteilen und die Vorlage von Unterlagen zu gestatten.

Zur Erörterung der Prüfungsergebnisse findet nach Abschluss der Prüfung eine Schlussbesprechung statt. In diesem Rahmen hast du als geprüfter Steuerpflichtiger die Möglichkeit, deine Meinung zu äußern. Anschließend erstellt der Prüfer einen schriftlichen Abschlussbericht, in dem er auch auf mögliche Steuernachzahlungen hinweist.

Welche Risiken gibt es bei einer Betriebsprüfung?

Eine Steuerprüfung kann für Unternehmen gewisse Risiken bergen. Entdeckt der Prüfer Fehler und Unregelmäßigkeiten in der Buchführung oder in anderen Unterlagen, können Steuernachzahlungen und Bußgelder drohen. Darüber hinaus kann eine Betriebsprüfung, insbesondere wenn Vorwürfe der Steuerhinterziehung oder des Steuerbetrugs erhoben werden, dem Ruf des Unternehmens schaden.

Es ist daher wichtig, sich auf eine Betriebsprüfung vorzubereiten und alle Unterlagen und Dokumente regelmäßig zu überprüfen. Bei Fragen oder Unklarheiten sollte man sich an einen Steuerberater oder einen anderen Fachmann wenden, der bei der Vorbereitung auf die Betriebsprüfung behilflich sein kann.

Weitere Arten der Prüfung

Neben der Betriebsprüfung durch das Finanzamt gibt es noch andere Arten von Prüfungen. So kann beispielsweise eine Betriebsprüfung durch die Zollbehörden erfolgen. Auch die Sozialversicherung kann Unternehmen prüfen, um sicherzustellen, dass die Sozialversicherungsbeiträge korrekt berechnet und abgeführt werden. Unternehmen sollten sich auf eine mögliche Prüfung vorbereiten und sicherstellen, dass alle relevanten Dokumente und Informationen jederzeit verfügbar sind.

Fazit

Eine Betriebsprüfung kann für Unternehmen eine Herausforderung darstellen, insbesondere für Unternehmen, die im Schichtbetrieb arbeiten. Es ist jedoch wichtig, sich auf eine mögliche Betriebsprüfung vorzubereiten und alle Unterlagen und Dokumente regelmäßig zu überprüfen. Eine gute Vorbereitung und Zusammenarbeit mit den Finanzbehörden kann dazu beitragen, das Risiko von Steuernachzahlungen und Bußgeldern zu minimieren. Bei Fragen oder Unsicherheiten sollte ein Steuerberater oder ein anderer Fachmann hinzugezogen werden, der bei der Vorbereitung auf die Betriebsprüfung behilflich sein kann.

Aus Gründen der besseren Lesbarkeit haben wir in diesem Blogbeitrag die männliche Form gewählt.

FAQ

Eine Betriebsprüfung ist eine Überprüfung durch das Finanzamt oder andere Behörden, bei der die steuerlichen und unternehmerischen Unterlagen eines Unternehmens auf Richtigkeit, Vollständigkeit und Plausibilität kontrolliert werden. Ziel ist es, eventuelle Fehler, Ungereimtheiten oder Steuerverkürzungen aufzudecken.

Für eine Betriebsprüfung sollten folgende Unterlagen bereitliegen:

– Buchhaltungsunterlagen (Einnahmen-Überschuss-Rechnung oder Bilanz)

– Steuererklärungen und Steuerbescheide

– Rechnungen, Kassenbücher und Kontoauszüge

– Lohn- und Gehaltsabrechnungen

– Verträge, Fahrtenbücher und Belege

– Zeiterfassungen und Abwesenheitsdokumentation

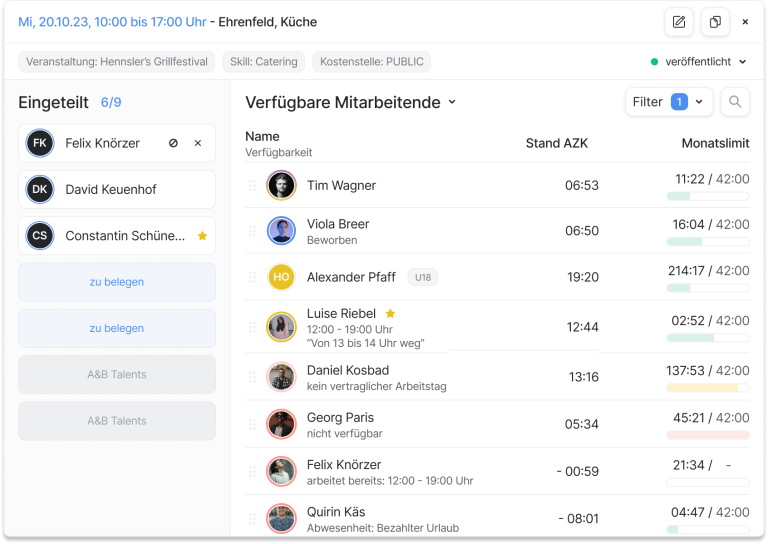

Mit Ordio lassen sich z. B. Arbeitszeiten, Abwesenheiten und relevante Dokumente digital und revisionssicher archivieren – ideal für die Prüfung.

Der Ablauf besteht meist aus folgenden Schritten:

1. Ankündigung durch das Finanzamt

2. Prüfungsbeginn mit Vor-Ort-Termin oder digitalem Zugriff

3. Prüfung der Unterlagen und Nachfragen durch den Prüfer

4. Schlussbesprechung und möglicher Prüfungsbericht

5. Festsetzung eventueller Nachzahlungen oder Anpassungen

Die Dauer variiert – sie kann einige Tage bis mehrere Wochen betragen.

Zur optimalen Vorbereitung gehört:

– Ordnungsgemäße Buchführung und lückenlose Dokumentation

– Übersichtliche und vollständige Unterlagen

– Digitale Tools wie Ordio zur Erfassung und Archivierung von Personal- und Arbeitsdaten

– Rücksprache mit Steuerberater:in oder Lohnbüro

– Sicherstellung, dass alle gesetzlichen Anforderungen erfüllt sind

Das Finanzamt prüft u. a.:

– Umsätze und Betriebsausgaben

– Lohn- und Gehaltszahlungen

– Fahrtenbücher und Reisekosten

– Vertragliche Verhältnisse und Belegnachweise

– Zeiterfassungen und Arbeitsverträge

Ziel ist es, steuerliche Korrektheit und Nachvollziehbarkeit sicherzustellen.

Mögliche Risiken sind:

– Steuernachzahlungen

– Straf- oder Bußgelder bei Verstößen

– Rückwirkende Korrekturen für bis zu 10 Jahre

– Imageverlust bei schwerwiegenden Verstößen

Eine lückenlose Dokumentation – z. B. durch digitale Zeiterfassung mit Ordio – kann viele Risiken minimieren.

Das hängt von verschiedenen Faktoren ab:

– Unternehmensgröße und Branche

– Verdachtsmomenten oder Unregelmäßigkeiten

– Vorherige Prüfungen oder Betriebsart

– Zufallsprüfungen durch das Finanzamt

Große Unternehmen werden häufiger geprüft, Kleinbetriebe eher stichprobenartig oder bei Auffälligkeiten.

Zu den gängigen Prüfarten zählen:

– Reguläre Außenprüfung

– Lohnsteuerprüfung

– Sozialversicherungsprüfung

– Umsatzsteuer-Sonderprüfung

– Steuerfahndung bei Verdacht

Jede Prüfart hat einen eigenen Fokusbereich, wird aber oft miteinander kombiniert.

Ordio unterstützt Unternehmen bei der Vorbereitung auf Betriebsprüfungen durch:

– Digitale Zeiterfassung mit rechtssicherer Dokumentation

– Abwesenheitsmanagement und Schichtpläne – revisionssicher gespeichert

– Dokumentenmanagement für Arbeitsverträge, Lohnunterlagen & Bescheinigungen

– Automatische Berichte und Exportfunktionen, die bei Prüfungen schnell bereitgestellt werden können

Damit bist du organisiert, transparent und audit-ready – ohne Papierchaos.

In der Regel werden die letzten 3 Jahre geprüft, bei schwerwiegenden Verdachtsmomenten auch bis zu 10 Jahre rückwirkend.

Eine Betriebsprüfung droht bei:

– Auffälligkeiten in der Buchhaltung

– Unregelmäßigkeiten bei Lohnzahlungen

– Häufig wechselnden Beratern

– Hohen Verlusten oder Cash-Flows

– Zufallsauswahl durch das Finanzamt