Ordio - die Zukunft der Schichtplanung

Mit Ordio digitalisierst du deine Schichtplanung und sagst dem Papierkram Lebewohl.

Lohnabrechnungen sind mehr als nur ein monatliches Dokument, das du an deine Mitarbeiter verteilst. Sie spielen sowohl für Arbeitgeber als auch für Arbeitnehmer eine entscheidende Rolle. Du fragst dich vielleicht: „Warum sind Lohnabrechnungen so wichtig?“ Ganz einfach: Sie enthalten wichtige Informationen wie Bruttogehalt, Abzüge und Steuern. Diese Angaben helfen nicht nur deinen Arbeitnehmern, ihr Nettogehalt zu verstehen, sondern ermöglichen es dir als Arbeitgeber auch, alle gesetzlichen Anforderungen zu erfüllen. Darüber hinaus fördern korrekt erstellte Lohnabrechnungen die Transparenz und schaffen Vertrauen in deinem Unternehmen. In diesem Leitfaden zeigen wir dir, wie du eine Lohnabrechnung von A bis Z erstellst. Damit beantworten wir die Frage, die viele Arbeitgeber beschäftigt: „Wie erstelle ich eine Lohnabrechnung?“.

Schritt 1: Grundlagen verstehen

Bevor du dich Hals über Kopf in die Lohnabrechnung stürzt, ist es wichtig, ein solides Grundverständnis einiger Schlüsselbegriffe zu haben. Diese Begriffe sind nicht nur das A und O der Lohnabrechnung, sie helfen dir auch, Fehler zu vermeiden und den Prozess effizienter zu gestalten.

- Bruttogehalt: Beginnen wir mit dem Bruttogehalt. Das ist der Gesamtbetrag, den du deinem Arbeitnehmer vor Abzügen zahlst. Es umfasst das Grundgehalt und kann zusätzlich Boni, Zuschläge oder Prämien enthalten.

- Nettogehalt: Dann kommt das Nettogehalt ins Spiel. Das ist der Betrag, der letztendlich auf dem Konto deines Mitarbeiters landet. Es ergibt sich, wenn du vom Bruttogehalt alle Steuern und Sozialabgaben abziehst.

- Steuern: Hierunter fallen verschiedene Abgaben. Dazu gehören die Lohnsteuer, die sich nach der Steuerklasse des Mitarbeiters richtet, die Kirchensteuer, die je nach Bundesland und Religionszugehörigkeit variiert, und natürlich der Solidaritätszuschlag.

- Sozialabgaben: Zu guter Letzt sollte man die Sozialabgaben nicht vergessen. Diese setzen sich aus den Beiträgen zur Kranken-, Pflege-, Renten- und Arbeitslosenversicherung zusammen. Sie sind gesetzlich vorgeschrieben und werden sowohl vom Arbeitgeber als auch vom Arbeitnehmer getragen.

Schritt 2: Erfassung der Mitarbeiterdaten

Vor Beginn der eigentlichen Lohnabrechnung ist es unerlässlich, alle relevanten Daten der Mitarbeitenden zur Hand zu haben. Diese Informationen sind das Fundament, auf dem die gesamte Lohnabrechnung aufbaut.

- Steueridentifikationsnummer: Das ist die eindeutige Nummer, die jeder steuerpflichtige Bürger erhält. Sie ermöglicht den Finanzbehörden die korrekte Zuordnung der Steuerdaten. Achte darauf, dass du diese Nummer für jeden deiner Mitarbeiter hast, denn ohne sie ist eine korrekte Lohnabrechnung nicht möglich.

- Krankenkasse: Ein weiterer wichtiger Faktor ist die Krankenkasse. Die Krankenkassen haben unterschiedliche Beitragssätze und du musst wissen, bei welcher Krankenkasse dein Mitarbeiter versichert ist, um die Sozialabgaben korrekt berechnen zu können.

- Steuerklasse: Die Steuerklasse hat einen direkten Einfluss auf die Höhe der Lohnsteuer. Sie richtet sich nach den persönlichen Verhältnissen des Arbeitnehmers, z. B. nach dem Familienstand.

- Kinderfreibeträge: Hat der Arbeitnehmer Kinder, können Kinderfreibeträge die Lohnsteuer mindern. Deshalb ist es wichtig, diese Information zu haben und in die Lohnabrechnung einzubeziehen.

- Weitere Daten: Je nach Unternehmensstruktur und individuellen Vereinbarungen können weitere Daten wie Betriebszugehörigkeit, Tarifverträge oder besondere Zulagen relevant sein.

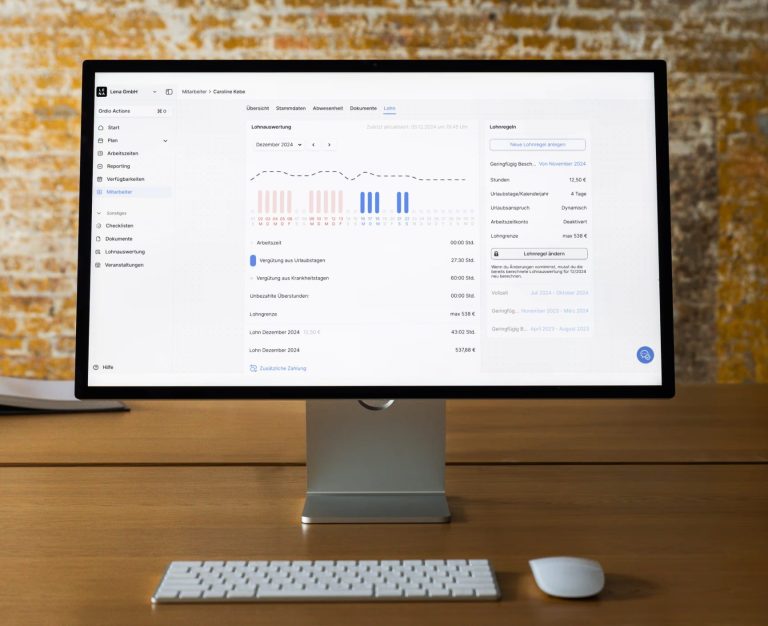

Tipp: Wenn du eine effiziente Möglichkeit suchst, all diese Daten zu verwalten, bietet dir Ordio eine digitale Personalakte. Mit dieser Software hast du alle wichtigen Informationen immer zur Hand und kannst sie sicher und übersichtlich verwalten. So sparst du Zeit und minimierst das Risiko von Fehlern bei der Lohnabrechnung.

Schritt 3: Erfassung der Arbeitszeiten

Die Erfassung der Arbeitszeiten deiner Mitarbeiter ist ein entscheidender Schritt auf dem Weg zu einer genauen Lohnabrechnung. Dabei geht es nicht nur um die reguläre Arbeitszeit, sondern auch um alle zusätzlichen Faktoren, die den Lohn beeinflussen können.

- Reguläre Arbeitszeiten: Zuerst werden die regulären Arbeitsstunden jedes Mitarbeiters erfasst. Dies ist die Grundlage für alle weiteren Berechnungen.

- Überstunden: Überstunden können das Gehalt erheblich beeinflussen. Daher ist es wichtig, diese Zeiten genau zu erfassen und entsprechend zu vergüten.

- Urlaubstage: Urlaubstage reduzieren die Arbeitszeit und müssen daher in der Lohnabrechnung berücksichtigt werden. Achte darauf, dass du die Anzahl der genommenen Urlaubstage genau festhältst.

- Fehlzeiten: Auch ungeplante Fehlzeiten wie Krankheitstage können sich auf das Gehalt auswirken. Auch sie sollten sorgfältig erfasst und dokumentiert werden.

Tipp: Wenn du auf der Suche nach einer praktischen Lösung für die Arbeitszeiterfassung bist, bietet dir Ordio eine einfache Alternative. Mit Ordio können deine Mitarbeiter ihre Arbeitszeiten ganz einfach über eine App oder ein Terminal erfassen. Das erleichtert nicht nur die Datenerfassung, sondern sorgt auch für mehr Genauigkeit bei der Lohnabrechnung. Außerdem können Abwesenheiten wie Urlaub und Krankheit einfach direkt vom Mitarbeiter in der App gemeldet werden, was die Verwaltung erheblich erleichtert.

Schritt 4: Bruttogehalt berechnen

Das Bruttogehalt ist der finanzielle Ausgangspunkt deiner Gehaltsabrechnung und setzt sich aus verschiedenen Komponenten zusammen. Es besteht nicht nur aus dem Grundgehalt, das im Arbeitsvertrag festgelegt ist. Es gibt noch andere Faktoren, die das Einkommen deiner Mitarbeiter beeinflussen können.

- Grundgehalt: Das Grundgehalt ist der feste Betrag, den ein Mitarbeiter unabhängig von seiner tatsächlichen Arbeitszeit erhält. Es bildet die Grundlage für alle weiteren Berechnungen.

- Boni: Boni sind zusätzliche Vergütungen, die oft an bestimmte Leistungen oder Ziele geknüpft sind. Sie können das Bruttogehalt deutlich erhöhen und sollten daher sorgfältig berechnet werden.

- Prämien und Zulagen: Manchmal gibt es spezielle Zuschläge, zum Beispiel für Nacht– oder Feiertagsarbeit. Auch diese erhöhen das Bruttogehalt und müssen daher genau berechnet werden.

Schritt 5: Abzüge berechnen

Nachdem du das Bruttogehalt deiner Mitarbeiter ermittelt hast, ist es an der Zeit, sich mit den Abzügen zu beschäftigen. Diese Abzüge verringern das Bruttogehalt und führen zum Nettogehalt, das letztendlich ausgezahlt wird. Dabei handelt es sich nicht nur um die bereits erwähnten Lohnsteuer und Sozialversicherungsbeiträge, sondern oft auch um andere Faktoren.

- Lohnsteuer: Ein unvermeidbarer Abzug, der direkt an das Finanzamt geht. Die Höhe hängt von verschiedenen Faktoren wie Steuerklasse und Kinderfreibeträgen ab.

- Sozialversicherungsbeiträge: Diese Beiträge sind gesetzlich vorgeschrieben und decken die Kranken-, Pflege-, Renten- und Arbeitslosenversicherung ab.

- Betriebliche Altersvorsorge: Wenn dein Unternehmen eine betriebliche Altersvorsorge anbietet, werden die Beiträge in der Regel direkt vom Bruttogehalt abgezogen. Sie ist eine zusätzliche Form der Altersvorsorge und sollte bei der Gehaltsabrechnung berücksichtigt werden.

- Vermögenswirksame Leistungen: Einige Unternehmen bieten vermögenswirksame Leistungen als Teil des Gehalts an. Diese Beiträge können entweder vom Arbeitgeber oder vom Arbeitnehmer getragen werden und werden direkt vom Bruttogehalt abgezogen.

- Weitere Abzüge: Je nach Unternehmenspolitik und individuellen Vereinbarungen können weitere Abzüge relevant sein, wie z.B. Beiträge zu einer privaten Krankenversicherung oder Spesenabrechnungen.

Schritt 6: Nettogehalt berechnen

Nachdem du den Bruttolohn berechnet und alle Abzüge berücksichtigt hast, ist es an der Zeit, den Nettolohn zu berechnen. Das ist der Betrag, der am Ende des Monats tatsächlich auf dem Konto deines Mitarbeiters landet. Es ist das Ergebnis einer Reihe von Berechnungen und Abzügen, die du sorgfältig vorgenommen hast.

- Die Grundrechnung: Im Grunde ist die Berechnung des Nettogehalts ein einfacher, aber entscheidender Schritt. Du ziehst vom Bruttogehalt alle Abzüge ab, die du im vorherigen Schritt ermittelt hast. Das Ergebnis ist dein Nettogehalt.

- Genauigkeit ist wichtig: Achte darauf, dass du alle Abzüge berücksichtigst, um eine genaue Berechnung zu gewährleisten. Ein Fehler kann nicht nur zu Unzufriedenheit führen, sondern auch rechtliche Konsequenzen haben.

- Dokumentation: Es ist wichtig, alle Berechnungsschritte zu dokumentieren. Dies schafft nicht nur Transparenz, sondern erleichtert auch spätere Überprüfungen oder Korrekturen.

Schritt 7: Lohnabrechnung erstellen, prüfen und versenden

Nachdem du alle notwendigen Daten gesammelt, den Bruttolohn berechnet und die Abzüge ermittelt hast, steht nun der letzte Schritt an: die Erstellung der Lohnabrechnung und deren Versand an deine Mitarbeitenden.

- Erstellung der Lohnabrechnung: Zunächst fasst du alle gesammelten Informationen in einer übersichtlichen Lohnabrechnung zusammen. Diese sollte alle oben genannten Punkte enthalten und so aufgebaut sein, dass sie für jeden leicht verständlich ist.

- Sorgfältige Kontrolle: Bevor du die Lohnabrechnung in die Hände deiner Mitarbeiter gibst, nimm dir die Zeit für eine gründliche Kontrolle. Stelle sicher, dass alle Zahlen stimmen und alle Abzüge korrekt sind.

- Versand der Lohnabrechnung: Nach der Kontrolle kannst du die Lohnabrechnung versenden. Du hast die Wahl, die Lohnabrechnung auszudrucken und persönlich zu verteilen oder sie digital zu versenden, je nachdem, was in deinem Unternehmen üblich ist.

Fazit

Die Lohnabrechnung ist kein reiner Verwaltungsakt, sondern ein wichtiger Baustein für das Vertrauen zwischen dir und deinen Mitarbeitern. Von der Erfassung der Mitarbeiterdaten bis zum Versand der endgültigen Abrechnung zählt jeder Schritt. Er beeinflusst nicht nur die Zufriedenheit deiner Mitarbeiter, sondern auch die Rechtskonformität deines Unternehmens.

Mit Sorgfalt, Transparenz und den richtigen Tools, wie sie Ordio bietet, wird die Lohnabrechnung weniger zur Herausforderung und mehr zur Chance, Vertrauen und Zufriedenheit im Team zu fördern. So wird nicht nur die Frage „Wie erstelle ich eine Lohnabrechnung“ beantwortet, sondern auch eine solide Basis für eine erfolgreiche Unternehmenskultur geschaffen.

Aus Gründen der besseren Lesbarkeit haben wir in diesem Blogbeitrag die männliche Form gewählt.

FAQ

Als Arbeitgeber erstellst du eine Lohnabrechnung, indem du Bruttolohn, gesetzliche Abzüge und Nettobetrag berechnest. Du brauchst dafür Angaben zum Arbeitsvertrag, Steuerklasse, Sozialversicherungsstatus, Stundenlohn oder Gehalt, sowie den Abrechnungszeitraum. Digitale Tools wie Ordio automatisieren diesen Prozess und erstellen rechtssichere Lohnabrechnungen mit wenigen Klicks.

Eine vollständige Lohnabrechnung enthält:

– Name und Anschrift von Arbeitgeber & Arbeitnehmer

– Zeitraum der Abrechnung

– Bruttolohn, Zulagen, Zuschläge

– Lohnsteuer, Sozialversicherungsbeiträge

– Nettoauszahlung

– Arbeitgeberanteile zur Sozialversicherung

Diese Angaben sind gemäß § 108 GewO Pflicht.

Du benötigst:

– Persönliche Daten des Mitarbeitenden

– Steuer-ID, Steuerklasse

– Krankenkasse, Sozialversicherungsnummer

– Arbeitszeiten oder Gehalt

– Zuschläge, Boni oder Abzüge

– ggf. Urlaubstage und Fehlzeiten

Diese Daten bilden die Basis für eine korrekte und rechtssichere Gehaltsabrechnung.

Das Nettogehalt ergibt sich aus dem Bruttogehalt abzüglich Steuern und Sozialabgaben:

– Lohnsteuer

– Solidaritätszuschlag

– Kirchensteuer (falls zutreffend)

– Renten-, Kranken-, Pflege- und Arbeitslosenversicherung

Lohnrechner-Tools oder integrierte Lösungen wie Ordio übernehmen diese Berechnungen automatisch.

Typische Abzüge sind:

– Lohnsteuer

– Solidaritätszuschlag

– Kirchensteuer

– Sozialabgaben: Kranken-, Pflege-, Renten- und Arbeitslosenversicherung

In manchen Fällen kommen Sachbezüge, Geldstrafen oder Vorschüsse als weitere Abzüge hinzu.

Ja – mit moderner Software wie Ordio kannst du Lohnabrechnungen digital, automatisch und gesetzeskonform erstellen. Die Vorteile: Zeitersparnis, Fehlervermeidung, automatische Übermittlung an Finanzamt und Krankenkassen (ELSTER & sv.net).

Ja, viele Websites bieten kostenlose Excel- oder PDF-Vorlagen für Lohnabrechnungen. Diese sind aber oft nicht rechtssicher oder automatisiert. Für kleine Unternehmen ist eine Software mit kostenloser Testphase – wie Ordio – eine bessere, zukunftssichere Wahl.

Ja, du kannst Lohnabrechnungen selbst erstellen – mit Excel, einer Vorlage oder Software. Wichtig ist, dass du alle gesetzlichen Anforderungen erfüllst. Ohne Erfahrung oder Lohnbuchhaltungskenntnisse kann das jedoch fehleranfällig sein. Tools wie Ordio machen’s einfacher.

Grundsätzlich dürfen Arbeitgeber:innen oder bevollmächtigte Personen (z. B. Steuerberater:innen oder Buchhalter:innen) Lohnabrechnungen erstellen. Auch digitale Tools wie Ordio können dies übernehmen, solange die rechtlichen Anforderungen eingehalten werden.

Das hängt davon ab, ob du die Abrechnung selbst machst oder extern erstellst:

– Eigenständig per Software: ab 5–10 € pro Mitarbeiter/Monat

– Steuerbüro: 20–50 € pro Abrechnung

Viele Tools bieten kostenlose Testphasen oder Starter-Pakete, z. B. Ordio ab 89 €/Monat pro Standort – inklusive Dienstplanung und Zeiterfassung.